文:谈擎说AI

就像丑媳妇迟早都要见公婆那样,在最近的财报季,禾赛科技也“领”着上市后第一份年报,正式面见了资本市场和无数投资者们。

从纸面数据来看,禾赛科技的这份年报虽然算不上俊,但也绝对不丑。

比如在营收方面,禾赛科技就一如既往地保持着过去的高增长态势。第四季度营收5.612亿元,同比增长37.1%;全年营收18.77亿元,同比增长56.1%。

至于说“不俊”,则是因为禾赛的“老毛病”——净利润亏损仍在继续,并且还进一步拉大了。2020年—2023年,禾赛科技的归母净利润分别为-1.07亿元、-2.45亿元、-3.01亿元和-4.76亿元。

如果再加上同期连续下滑的毛利率水平,禾赛科技交出了一份好坏参半的成绩单。

而这也让不少股民对于禾赛科技的未来投资价值产生了些许的迷茫……

那么问题来了,禾赛科技到底是怎样的一个投资标的呢?

不确定性,依然是禾赛科技的最大投资谜题?

既然是投资,那就要从资本市场赖以立身的“三碗面”视角来看禾赛科技:

一是基本面,主要关注两点:业务营收的成长性与盈利状况。

先从财报来看,禾赛去年和今年的业务重心都是ADAS激光雷达。

2023年禾赛全年激光雷达交付量为222116台,同比增长176.1%。其中,ADAS激光雷达总交付量为194910台,同比增长214.8%。并且在第四季度,禾赛科技的激光雷达累计交付量还突破了30万台,成为业内首个创下此里程碑的车载激光雷达公司。

业务市场的走俏,反应到禾赛业绩层面就表现为了营收的高增长。

那么,这份高增长具不具备可持续性呢?答案是不确定。

正常来说,随着以零跑C10为代表的15万元以下的智驾车型上市,智能驾驶也将吹响大规模下沉的号角。那么作为智驾的“眼睛”——激光雷达的市场增长空间无疑是不断增长的,禾赛的营收成长性也是有保证的。

但一个不容忽视的问题是,当前的汽车行业对于智驾技术路线还没有完全固定下来。以禾赛为代表的激光雷达只是车企们的其中一个选择,而不是唯一选择。

比如性能接近的、成本更低的4D毫米波雷达;又比如以特斯拉为代表的纯视觉方案,包括比亚迪、理想、小鹏在内的各大车企们,至今都还在进行着上述各种技术路线的尝试。

这就意味着,只要ADAS的技术路线之争没有尘埃落定,那么前边提到的禾赛科技的营收成长性其实都蒙着了一层不确定的阴霾。毕竟,激光雷达业务几乎是禾赛的全部,一旦智驾技术路线发生改弦易张,禾赛现在所有的估值逻辑都将完全坍塌。

所以很尴尬,现在禾赛既有看得见的营收成长性,也有晦涩危险的业务不确定性,投资者们如何取舍可能还需慎重考虑……

再来看利润方面。对于禾赛毛利率的下滑,净利润的持续亏损,从财报视角解读就是,主营成本太高,拖垮了毛利率表现;三费规模太高,又进一步挤压了利润空间。

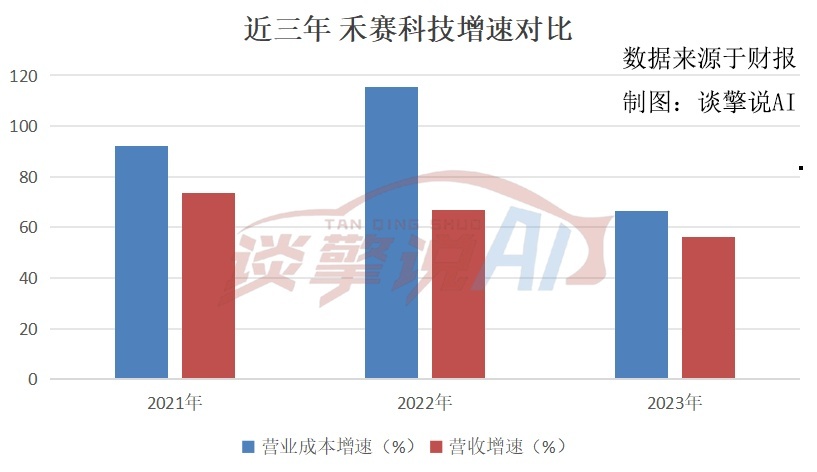

近三年来,禾赛科技的营业成本增幅分别为91.94%、115.56%、66.37%,均高于同期营收增速。与此同时,2023年禾赛的三费(研发、营销和一般及行政费用)总规模又达到了12.59亿元,占总营收的67.08%。

如果投资者单看这两组数据,禾赛科技几乎没有任何投资价值可言。但事实上,毛利率的下滑,主要是禾赛“以价换量”的市场结果,是其在2023年明着打的一张策略牌。

所以从这个角度看,禾赛想要改善毛利的方法似乎就有两种:一种是停止低价打法。但客观来讲,由于现在的激光雷达没有独立行情,更多是依附于新能源汽车行业发展。所以在当前汽车行业价格战的主旋律下,禾赛很难在此时主动停手以价换量的打法。

另一种则是等待由产品市场规模增长所带来的边际成本递减,达到激光雷达降价的市场极限位置,从而超越盈亏线平衡。

对于这一时刻,禾赛给出的预测时间是2025年。但是从2023年禾赛科技超高增长的激光雷达交付量,以及尚未出现增速下滑的营业成本来看,其实际利润扭亏的时间可能还要再往后延长一段时间。

至于高费用的问题,这个基于市场竞争考虑,相信大部分投资者们也都明白,现阶段的禾赛几乎不太可能会在费用端做出大幅优化。

就比如从2023年的激光雷达出货量来看,禾赛确实有所领先,但老对手速腾聚创的表现却要更加亮眼,同年销量超25万台激光雷达。也就是说,禾赛还处于追赶者的市场地,其高度需要用技术研发维持产品竞争力,用营销保住市场规模优势……

那么总结下来就一句话,在短时间内禾赛“盈利是不可能盈利的”,投资者对此就不用抱有太多期望了。

二是资金面方面,对于像禾赛这样的基本面尚未盈利的初创公司,投资者们需要关注的点有两个:资金储备和现金流情况。

不过,或许是因为去年才完成筹资上市的缘故,所以现在禾赛的资金表现还算不错。天眼查APP显示,截止到2023年年末,其现金和现金等价物、限制性现金和短期投资总计达到了人民币31.44亿元,年度经营现金流首次实现转正。这也算是给了禾赛和不少投资者们继续坚持下去的信心。

三是情绪面:对禾赛科技来说,当前最大的利空情绪面莫过于漂亮国,消息一出,其股价还是大跌超30%。

其实从投资的角度看,像禾赛这种悬而未决的刀,反而更加地让人折磨。

毕竟,谁也不知道这把刀什么时候落地?所以只要有消息传出,美股上市的禾赛科技大概率还是会狂跌。同时,谁也不知道打击的力度是有多大?如果像华为那样的从上游到下游全产业链,那么即便是在国内,禾赛也可能会受到极大的不利影响。

而且更重要的是,这种不讲道理的“狼来了”的情绪面利空,很难能让投资者们真正摸到禾赛科技的股价底部,所以可能会导致部分投资者出现“抄底抄到半山腰”的尴尬……

单一营收结构下,禾赛的投资安全边际有点低?

投资很有意思的一点是:

对同一件事,不同人有不同的见解,不同视角也有不同的理解和认知。

就像我们现在跳出数据迷障,纯粹从市场端来看,就不难发现当前的禾赛科技还存在着另一个明显的投资硬伤,即业务营收结构单一,甚至是全盘梭哈ADAS激光雷达业务。

这可以看作是禾赛科技的安全边际问题,同时也是持续性问题。

从市场角度来讲,任何科技赛道,本质上都是在随时间用“加法”去做“减法”。

我们可以来看自动驾驶的那些硬科技,就像马斯克以前常diss搞激光雷达的公司“吃枣药丸”,这两年激光雷达价格暴降,不少人都对特斯拉还要坚持纯视觉方案提出了质疑。

不过在谈擎说AI看来,这其实本质上就是一个像是卷芯片算力一样的壁垒问题,激光雷达方案再便宜,和纯视觉方案相比价格也不一定更划算。

硬件的冗余很大程度上是为了弥补软件的欠缺,那么如果软件能优化到很强,那么自然就可以用减法,以竞品难达到的硬件成本做到相同甚至更优的技术。

所以看似“执拗”于纯视觉,其实这也是特斯拉在自动驾驶技术领域的一个强壁垒,同时也是其投资价值的体现。

那么蔚小理,或者内燃机时代走来的传统车企们,大家不想做减法吗?答案必然是否定的。

就像智驾在过去大多采用“多传感器融合+高精地图”方案,高精地图也一度被认为是智驾刚需的配套产品。

但几年转瞬过去,高算力芯片成为现实,数据池不断积累,算法不断优化,重感知轻地图已经成为了可以实现的方案。

那么如果把高精度图与激光雷达对比呢?本质上似乎也是相通的。

如果当年大家说自动驾驶没办法离开高精地图,其实能理解,毕竟大家都在用,“领头羊”特斯拉也离不了,但要是说离不开激光雷达,那么又要如何解释特斯拉呢?

所以激光雷达的本质是什么?也许某种程度上就像是一块贴在技术缺憾和先机需求矛盾裂缝上的膏药,这对行业来说是一盆拔凉的水,同时也是一个值得投资者们思考的问题。

我们再回到这片春暖花开的市场上,一个延伸问题就出来了,那就是短短几年后万一激光雷达真的覆了今天高精地图可能出现的辙,届时要怎么办?

大疆、华为或者国际市场上法雷奥等多面手玩家不用过多赘述,其抗风险能力无疑会强很多,但初创企业们则不然,如果我们对看一下速腾聚创、图达通等的业务布局,其实都或多或少有意识地在做抗风险冗余。

尤其是图达通,手握蔚来订单,其ADAS激光雷达出货量和前两强相比似乎很难恭维,但从自动驾驶到智慧城市、智慧高速、全息治超等等,其布局领域也是三家中相对较宽泛的。但在禾赛科技这一边,当前其产品矩阵里,除了自动驾驶激光雷达外就仅有甲烷遥测仪的相关产品。

在这种情况下,如何面对单一产品营收结构下的未来潜在风险,或许就成了禾赛和无数股东投资者们在出货量以外,不妨思考的一个风险与价值问题……

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。

不知从何时开始,买车变得像是投资期货了。千百年来一手交钱一手交货的老规矩,现在也不好使了。不少车友看到宣传一时心动,激情下单之后却陷入了“购车无现车,变相无补贴”的陷阱,让买新车这

进入12月份后,各品牌相继公布自家的最新销量,可谓“几家欢喜几家愁”。日前,《车壹圈》获取了日系三强销量情况,数据显示:11月份丰田在华销量为16.3万辆,同比增长29.3%,也是

日前,我们通过梅赛德斯—奔驰官方渠道了解到,梅赛德斯-AMG PureSpeed正式发布,作为Mythos series系列的首款量产车型,新车定位将高于迈巴赫,采用了诸多创新设计

10月底,欧盟正式宣布对华电动车加征关税,但到了11月,态度又有所松动。德国大众汽车工人罢工、唐唯实辞任Stellantis CEO、号称“欧洲宁德时代”的北方伏特申请破产....

继第一波悬念图引发广泛热议后,12月9日,长安汽车在其官方社交账号上又放出了一组新车美图。相较于首波“犹抱琵琶半遮面”的悬念图,这次的图片信息量更大,让这款内部代号C798新车瞬间

极越07Passion版,27.99万值不值?

长安启源C798官图发布,分享一下我们在官图上找到的深度信息

等了一天,小米SUV终于来了!工信部在昨晚八点多的时候,公布了第六十九批《新能源汽车车型目录》,而小米SUV赫然在列。咱们就说,工信部的小伙伴都要加班的吗(手动狗头)?几乎是同一时

继第一波悬念图引发广泛热议后,12月9日,长安汽车在其官方社交账号上又放出了一组新车美图。相较于首波“犹抱琵琶半遮面”的悬念图,这次的图片信息量更大,让这款内部代号C798新车瞬间

在漳州碧湖万达,汽车嘉年华不仅便利广大车迷和消费者到场参与,还为朋友们提供了一个购物与购车的双重选择。

随着国内汽车市场家庭观念的加深,MPV市场不再是别克GL8一家独大,不少新兴的MPV车型开始在市场里站稳脚跟。尤其是来自丰田的赛那和格瑞维亚,在今年10月份双双交出8千台以上的销量

随着智能驾驶技术的迅猛发展,越来越多的消费者开始关注车辆的安全性和驾驶体验,特别是在智能驾驶和主动安全功能方面的提升。在这个背景下,问界新M7系列凭借着全面升级的HUAWEI AD

12月9日消息,上汽乘用车正式任命周钘担任MG品牌事业部总经理一职。原MG品牌事业部总经理陆家俊另有任命。 周钘在汽车行业深耕多年,长期服务于上汽通用五菱,在品牌塑造、产品开发、市场营销、渠道拓展等多个核心岗位得到历练。 加入MG之前,周钘的职位是上汽通用五菱品牌与传播总经理。 ......

长安启源C798官宣外观,聊聊定位和品控,针对家庭用户的又一抢眼选择

日前,我们通过一汽-大众官方渠道了解到,新款大众T-ROC探歌正式上市,新车此次共推3个配置,指导价区间为15.89万-17.87万元,新车顶配车型指导价下降0.12万元,并对部分

继第一波悬念图引发广泛热议后,12月9日,长安汽车在其官方社交账号上又放出了一组新车美图。相较于首波“犹抱琵琶半遮面”的悬念图,这次的图片信息量更大,让这款内部代号C798新车瞬间

1、长安启源C798这是对着理想L6来打吗?近日,长安启源发布了全新车型C798的官图,有望于年底正式发布;从设计来看,新车采用了全新的设计风格,前脸是贯穿式灯带和分体式大灯;车身

继第一波悬念图引发广泛热议后,12月9日,长安汽车在其官方社交账号上又放出了一组新车美图。相较于首波“犹抱琵琶半遮面”的悬念图,这次的图片信息量更大,让这款内部代号C798新车瞬间