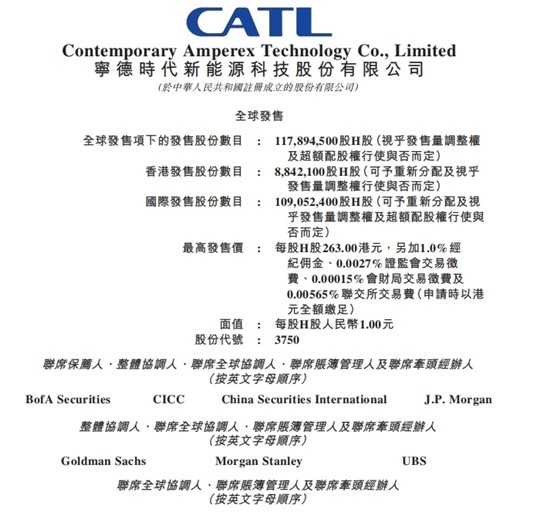

2025年5月12日,宁德时代披露发行阶段董事会公告及刊登注册招股书,宣布正式启动国际配售簿记,预计于5月20日在香港联交所主板挂牌并开始上市交易。

按发行价格上限每股263.00港元计算,本次港股IPO发行规模预计40-50亿美元,将成近年来港股市场规模最大的IPO项目之一。

根据公告,此次港股IPO的发行价格区间上限为每股263.00港元,基本为5月8日的A股收盘价,实现接近A股价格的高位定价。此次港股IPO共计划发行1.18亿股股份,另设发售量调整权及超额配股权,若该两项权利均获全额行使,按每股263.00港元的发行价格上限计算,预计募资总额为40-50亿美元。

本次发行已吸引包括能源巨头、主权财富基金和顶级市场化机构在内阵容豪华的基石投资者最高203.71亿港元(按发行价格上限每股263.00港元计算)认购。据披露,参与本次基石认购的投资者包括中石化、KIA(科威特投资局)、高瓴资本、高毅资产、UBS(瑞银)资管、Oaktree(橡树资本)、Mirae(未来资产)、RBC(加拿大皇家银行)、太保、泰康、博裕、景林等。

本次募资所得的90%将投向匈牙利项目第一期及第二期建设,进一步提升本地化供应能力,巩固公司在新能源领域的全球领先地位。

宁德时代于2月11日正式向港交所递交A1申请文件,3月25日获中国境外发行上市备案通知书,创近年境外发行备案最快纪录。按照5月20日上市计算,宁德时代从申报到上市仅3月余。

在当前环境下,宁德时代仍实现接近A股价格的高位定价、超200亿港元的基石投资者认购,及在极短时间内完成上市流程,体现全球投资者对于宁德时代及全球新能源产业的价值认可。

财务数据显示,2024年宁德时代全年实现营业收入3,620.13亿人民币,实现归属于母公司股东的净利润507.45亿元,同比增长15.01%;2025年第一季度公司实现营业收入847.05亿人民币,实现归母净利润139.63亿元,同比增长32.85%,综合毛利率达24.4%,环比持续攀升。

此外,公司在回购、分红等维度也积极回馈股东,自上市以来累计现金分红近600亿元,2023年和2024年连续两年分红率达50%,更于2025年4月启动最高80亿元的股份回购计划,截至4月30日已高效回购15.5亿元。

小黄毛、电动车加上蓝牙外放音响,你反感这样的小孩吗?

日前,悦达起亚公布2025年4月销量达22,155辆,同比增长11.8%,1-4月累计销量达78,707辆,同比增长12.7%;4月整车生产22,200辆,同比增长6.9%,1-4月累计生产77,900辆,同比增长17.2%;与此同时,4月出口发动机12,791台,1-4月累计出......

腾势N9操控灵活,窄路掉头“一把过”,重新定义大型SUV的灵动

2025年4月,比亚迪在西班牙、意大利、法国、英国和德国等欧洲汽车核心市场,销量已经全面超越特斯拉;从欧洲14国整体看,比亚迪以11123辆的销量表现,大幅领先特斯拉的6253辆。

韦尔斯 “SQ 芯纪元” 润滑油一经推出,便展现出强大的市场影响力

5月以来,围绕资本市场的大事接二连三,从国际层面看,2025年伯克希尔股东大会如期在奥马哈召开,现场观众人数创下最高纪录。94岁高龄的“股神”沃伦·巴菲特在深情缅怀芒格的同时,宣布自己将于今年年底交棒。

近日,以“拥抱创新 共赢未来”为主题的“第二十一届上海国际汽车工业展览会”在国家会展中心落下帷幕。作为全球A级车展的核心平台,本届车展汇聚了全球知名汽车品牌,展出车辆1366台,其中新能源车超七成;首发车163台。本届车展共接待海内外观众101万人次;据不完全统计,海外观众来自9......

五菱星光携手和平精英电竞大满贯得主朱伯丞,演绎年轻人的实战主场

比亚迪方程豹钛3正式上市,政策权益更惊喜!

每年1500多辆实车碰撞测试!奇瑞:以全球标准打造全球安全

看陈忠祥上汽大通MAXUS展台大展身手 ,“巅疯”摄影师拍摄手法果然不一般!

年轻人最爱嗑的“钢炮”CP 总有一款是你的菜

奇瑞安全之夜,风云A9L用技术冗余上演降维打击

最新海外销量:零跑汽车位居2025年1月-4月新势力出口冠军

近期,广汽昊铂携手极氪能源网络,正式达成双向互联互通合作。本次合作,共计接入 300 座极氪权益合作充电站点,累计2915 根充电桩纳入广汽昊铂“免费充电版图”。相继四月份携手蔚来能源实现312个站点充电合作,达成1616根电桩共享后,广汽昊铂再次依托补能网络体系的合作共赢,让补......

近日,韦尔斯润滑油重磅推出 “SQ 芯纪元” 全线产品升级换新

俄乌冲突后的俄罗斯车市,中国品牌下滑,各国车企虎视眈眈!

用地平线平替英伟达,比亚迪在智驾方面,做新动作。

标配10项驾驶辅助+混动可选,起亚狮铂拓界能否重塑15万级SUV市场格局?

阿维塔汽车正式起诉“苏黎世贝勒爷”博主,索赔1000万元