文丨吴海珊. 编辑丨林伟萍

11月初,解决地方隐性债务问题的10万亿化债政策的推出,让参与其中的银行也备受关注。

整体来看,市场认为,化债短期会对银行的净息差产生影响,但是长期来看,有利于银行资产质量的修复,尤其将很大程度上修复市场对于银行资产质量的悲观预期,从而帮助银行修复当前严重破净的估值。

就个股而言,当前机构研报提到比较多的银行包括重庆银行、青农商行、贵阳银行、西安银行等。

化债受益标的成银行投资新主题

多年来,机构对于银行的投资策略主要聚焦在两个方向,一个是高股息的国有大行策略,另一个是成长性和资产质量“双优”的中小银行。

11月以来,券商发布的银行投资策略报告中,时常出现“化债” 的字眼,甚至一些机构已经将化债作为一种投资银行的策略方式。

如申万宏源分析师郑庆明在报告中指出,个股层面,除了国有大行可继续持有,另外着重聚焦两大主线,一个是政策催化下,有望再现业绩成长的优质中小规模银行,另一个是受益化债且更有扩表抓手,因预期差而被低估的银行。

华龙证券分析师杨晓天也在研究报告中给出类似的投资策略,关注股息较高稳定性较强的国有大行,以及化债影响下资产质量改善叠加高股息的城农商行标的。

兴业证券分析师陈绍兴则指出,对银行板块的推荐,重点考虑几条主线的第一条即“受益于化债的银行”。

分析师们投资策略的变化与最近的化债方案密不可分。

11月8日,人大常委会办公室披露化债方案,未来5年增加地方化债资源10万亿元。具体来看,包括增加地方政府债务限额6万亿元置换存量隐性债务,一次报批,分三年实施;同时从2024年起,连续五年每年从新增地方政府专项债中安排0.8万亿元用于化债。

此外,2029年及以后到期的棚户区改造隐性债务2万亿元,仍按原合同偿还。

在这一轮政策下,2028年之前,地方需要消化的隐性债务总额从14.3万亿元大幅下降至2.3万亿元。

银行在化债过程中承担着重要的角色,根据华创证券数据,2025~2027年每年置换隐债规模2.8万亿元中,商业银行持有比例为80%(参考2024年9月末商业银行持有地方债比例)。

作为化债过程的主要参与者,商业银行在这一过程中将受到什么样的影响?对于这个问题,多数分析者倾向于化债对银行的影响偏向正面,有助于改善银行资产质量预期。

利好还是利空?

一般而言,化债方案可以从净息差和资产质量两个方向影响银行未来的走势。

净息差角度来讲,化债对银行并不是一个好消息。根据财政部估算,今后五年,化债方案可节约地方债务利息支出6000亿元左右。极端假设一下,在没有坏账的情况下,银行可以获得全部6000亿元。

但是在化债方案中,银行需要将相对利息较高的资产置换为利息较低的资产,资产端收益的降低无疑会影响到净息差。

华创证券预测,在悲观假设下,假设2024年和2025年的生息资产增速与2024年三季度一致,2025年到2027年银行每年利息收入减少约670亿元,对2025年净息差影响为3个基点,利润影响为2%。

银河证券分析师郑群预测,未来五年,前三年、后两年银行净息差每年分别受影响-5.81个基点、-1.66个基点。

浙商证券分析师梁凤洁则认为,隐性债券置换影响2024~2028年商业银行累计息差最大在17个基点,每年影响商业银行净息差依次为1、3、4、4、5个基点,但是她同时指出,隐性债务的债权人除了商业银行还包括如政策性银行、保险、信托等金融机构,因此利息收入损失并非由商业银行完全承担。她测算,隐债置换对商业银行2024~2028年净利润影响幅度合计为6.5%。

根据国家金融监督管理总局的数据,截至三季度末,商业银行净息差从上半年的1.54%略微下滑至1.53%,较2023年底的1.69%下滑了16个基点。

跟化债方案大约同期,央行披露了三季度货币政策执行报告。在报告中,央行明确表示,已采取多项措施疏通利率传导机制,稳定银行净息差。同时提出存贷款利率与政策利率调整幅度存在较大偏离,2019年8月到2024年8月1日1年期 LPR 累计下降0.9个百分点,而银行贷款平均利率降幅为1.9个百分点;定期存款平均利率的降幅则仅为0.5个百分点。主要原因在于市场竞争激烈,银行“内卷”严重。贷款方面,利率“下行快”,在有效信贷需求不足情况下,银行过度竞争贷款,部分贷款利率,特别是大企业贷款利率明显低于同期限国债收益率。

在此之后,市场多方面报道,广东地区房贷已略有提升,从“2字头”回调至3%以上。

不过,最近海通国际分析师周琦在一份报告中指出,该机构近期调研了3家农商行、3家股份行、6家城商行,普遍认为化债对其影响不大。有影响的银行表示,息差影响仅2个基点,“或者化债高峰期已过”。

前某私募基金经理王煜东表示,息差周期受制于经济增长状态及LPR持续下调,可类比于周期品价格,过去几年不断收窄,但也不应简单外推,且压力最大的时候大概率已经过去。他更倾向于将息差视为周期变量,而非趋势性收窄。

同时,短期内化债也可能会影响到信贷增速。梁凤洁表示,短期来看,地方政府债置换隐性债务资金到位后,会带来隐债对应的项目贷款提前偿还,可能会使得商业银行贷款净增量减少,部分商业银行可能会面临资产荒的压力。

化债有利于逆转银行资产质量悲观预期

但是从银行资产质量角度来看,化债无疑是利好银行。隐性债务向规范透明转变,“银行资产质量得以改善,不良贷款率有望下降。”海通证券分析师董栋梁表示:“清理不良资产后,银行可以释放出更多信贷额度,支持经济发展和其他优质企业的融资需求。同时化债过程中将优先以低利率置换信用风险高的部分,可减少银行的减值损失。同时,银行在为地方政府提供融资时,能够享受更稳定优质的利息收入,保持盈利水平稳健。”

梁凤洁也表示,长期来看,地方化债压力减轻后,可以更大力度支持投资和消费、科技创新,有利于商业银行资产更加良性增长。但是她同时提示,考虑到大部分上市银行的涉政资产并未进入不良、关注,且未计提减值,因此化债对银行资产质量的改善主要处于预期层面,而非账面。

王煜东也表示,城投类债务银行一般会归为正常或关注类,很少计为不良且未提减值,化债很难直接带来银行不良率等表观指标的改善。但是他认为,更为关键的在于资产质量担忧预期的扭转,他表示“2015年以来,伴随我国银行业不良率的持续下降,真实不良的担忧始终存在,尤其是城投类债务。截至2024年6月底,上市银行投向城投基建领域占比约27.6%,不良率仅1.13%,是市场,特别是外资质疑的焦点。本轮三项政策下,2028年前,地方需要消化的隐性债务总额从14.3万亿元下降到2.3万亿元,化债压力的大幅减轻将很大程度上修复上述悲观预期,从而助力于银行严重破净估值的修复。”

谁是化债收益较大的银行股?

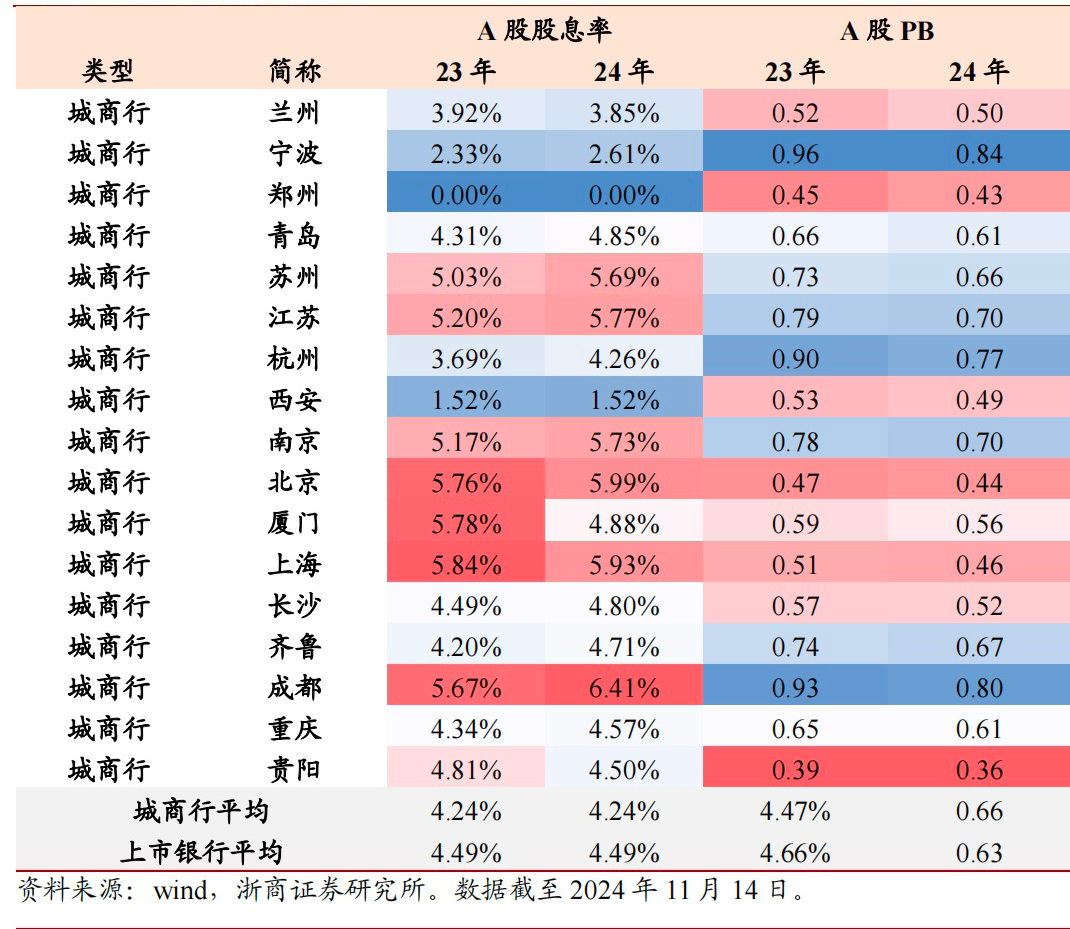

长期以来,破净一直是银行股难以打破的“魔咒”。截至11月27日,A股银行全部处于破净状态。

上市城商行估值表

就个股而言,化债对于单个银行的影响大小与银行城投规模有直接的关系。周琦提示,简单加总以匡算基建城投相关贷款占比,并不真实反映化债涉及的敞口,因为区域风险不同,同时这些贷款也并非所有都为高风险敞口。

不过券商依然给出了几个有共性的名单,如重庆银行、青农商行、贵阳银行、西安银行等。

同时从资本市场表现来看,11月1日至8日,重庆银行领涨了A股银行股,涨幅7.75%,其次是青农商行涨幅6.87%,郑州银行涨幅6.80%。

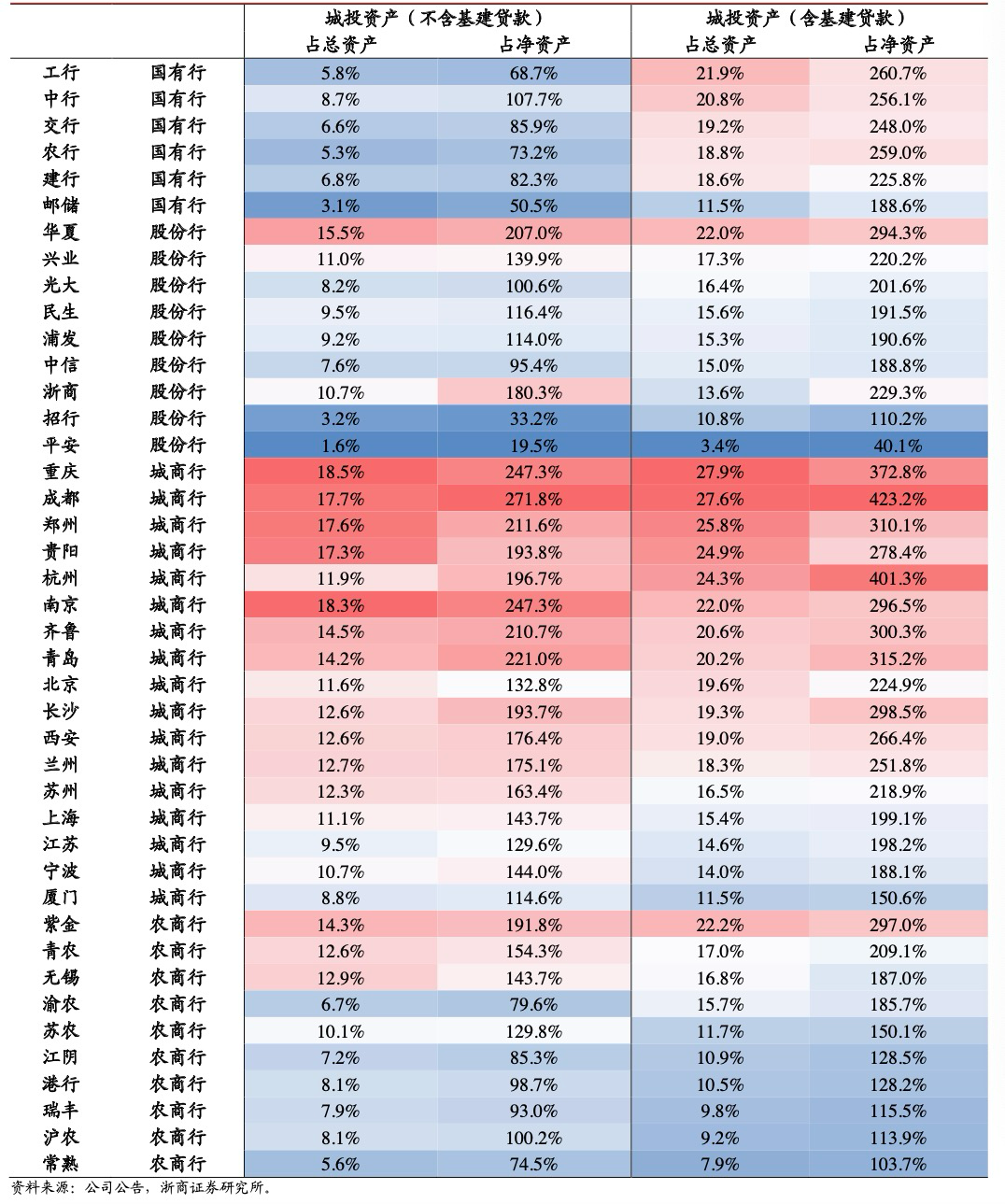

上市银行城投布局

重庆银行是被全行研报提及较多的城商行。如申万宏源在推荐化债受益标的时也着重指出了重庆银行。梁凤洁将重庆银行称为“化债受益标的”。

2023年末,重庆银行城投资产(含基建贷款)占总资产的27.9%、占净资产的 372.8%,分别排名上市银行首位。

梁凤洁指出,重庆银行近年来持续消化异地分行不良压力,异地分行不良率由2019年末的2.90%,持续下降至2024年上半年末的0.74%。她认为,后续随着化债推进,尤其是贵州地区化债举措落地,重庆银行异地分行的资产质量指标有望继续改善。

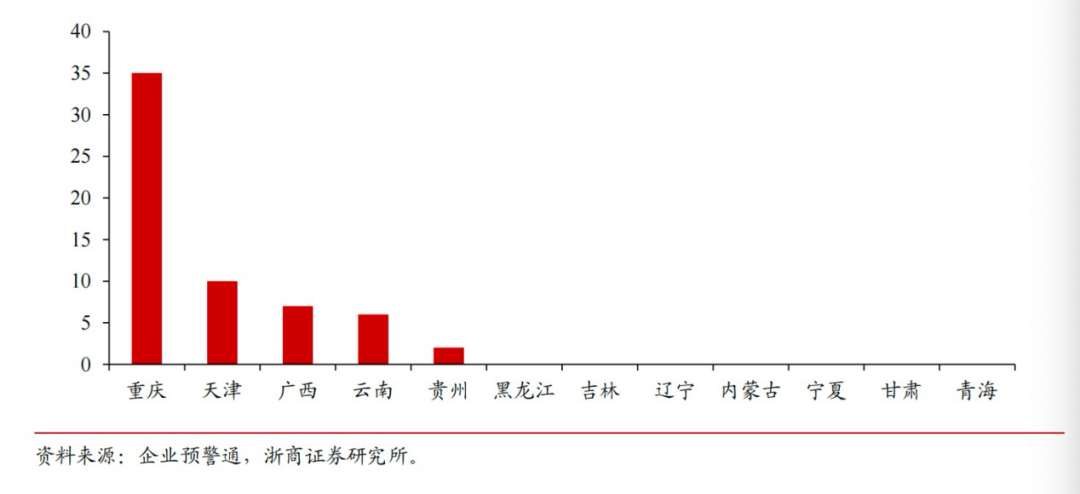

根据公开消息,重庆化债推进进展较快,2024年以来,重庆已有35个国企退出融资平台,位列重点化债省份第一。

2024年重点化债省份城投平台退出数量(家)

梁凤洁表示,债务风险的显著改善,降低了对相关银行的净息差影响的不确定,以及不良资产影响的不确定性。她给予重庆银行A股目标2024年PB估值0.70倍,对应A股目标价10.94元/股。截至11月28日,重庆银行A股股价报8.88元/股。

王煜东也表示,重庆银行2024年上半年基建类贷款占比达到63%,今年二季度该行关注及逾期率分别较年初下降27个基点、6个基点,截至三季度重庆银行不良率为1.26%,环比平稳,呈现改善态势。

青农商行在城投方面的关系则更为明显。青农商行的前五大股东中,三大股东都跟城投相关,三者合计持有青农商行22.65%的股份。

青农商行第一大股东青岛国信发展(集团)有限责任公司,持股9.08%,其前身是1988年成立的青岛市能源投资公司,2006年改制为青岛国信实业有限公司,2008年,划转地下铁道公司、华青发展公司组建成立国信集团。“海洋、金融、城市开发”是其三大核心板块。截至2023年末,资产总额1162亿元。

青农商行第二大股东是青岛城市建设投资(集团)有限责任公司(下称“青岛城投”),第五大投资人是城发投资集团有限公司,分别持股9.05%和4.52%。其中青岛城投以4287.15亿元资产总额和442.02亿元营业收入位列全国城投 公司总资产榜第五名。

2024年前三季度,青农商行营业收入84.42亿元,同比增长2.58%;净利润32.02亿元,同比增长4.25%。截至三季度该行净息差1.69%。

根据青农商行半年报的数据,水利、环境和公共设施管理业在贷款行业中占比为9.65%,交通运输、仓储和邮政业占比为2.3%,电力、热力、燃气及水生产和供应业占比为2.28%,卫生和社会工作占比为1.5%,合计占比为15.73%。且相较于2023年底,这几类贷款在整体贷款中的占比均有所提高。如水利、环境和公共设施管理占比从8.76%提升至9.65%,交通运输、仓储和邮政业从2.2%提高至2.3%。同时这几类贷款的不良率也有所提高,如交通运输、仓储和邮政业不良率从1.58%提高至2.72%。

中金撰文指出,贵阳银行也将受益于化债带来的资产质量好转,并表示由于化债推动城投平台类资产质量预期改善,上调其目标价23.0%至6.68元,对应0.4倍2024预期市净率。截至11月28日,贵阳银行收报6.02元。贵阳银行三季度业绩报告显示,前三季度其营收同比减少4.4%,归母净利润同比减少6.8%。

(文中提及个股仅作举例分析,不作投资建议。)

地平线CEO余凯出席轩辕汽车蓝皮书论坛,畅谈智驾平权和行业发展

向往M8乾崑首批车主交付时刻,MPV可以乾崑到什么程度?

美国邮政局发布全美犬咬事件排行榜

GOVY Air Cab全球首发,广汽携陆空矩阵登陆2025香港车博会

6月14日上午10时30分,西夜迷城景区内彩旗飘扬、引擎轰鸣,2025中国汽车越野拉力锦标赛叶城分站赛暨新疆4+1昆仑山汽车越野拉力赛开幕式在此隆重举行。

想打“复活赛”的哪吒,血条已经见底了

入画山河行|第四代博越L贵阳上市暨交付

长城炮全性能家族,钢铁马帮探秘茶马古道

黑芝麻智能单记章:以芯领航,决断汽车与机器人智能生态新未来

6月14日,广汽传祺携手央视新闻,开启一场关于中国高端智造的直播——《向往“祺”遇记丨M8乾崑全景技术品鉴之旅》,深入广汽研发前沿和智能制造工厂前线,解码中国高端智造硬实力。

“聚变 2030”战略持续深化,广汽丰田跃入中国自研2.0时代

6月12日,广汽丰田举办第二届科技日,全面展示智电转型的关键性成果及阶段性布局。在更彻底推行中国首席工程师制度的基础上

6月14日,上汽大众以“ONLY ID.”为主题,与100名ID.车主欢聚广州,“共创”第四届ID.Festival。

全球首发!出发层VPD技术试点,落地广州白云机场!

奇瑞风云T8,10万级混动SUV闭眼选它!实测续航2000km+7座独一份

百城聚力,星耀榕城。6 月 14 日,备受瞩目的星途星纪元福州福瑞星体验中心在福州盛大开业,这不仅是 “百城百店” 战略布局的重要落子,更标志着星途星纪元新能源汽车正式深耕福州市场,为当地消费者带来更前沿的智能出行新选择。此次开业盛典吸引了汽车行业精英、主流媒体代表以及众多星途忠......

星睿AI云动力2.0赋能,吉利雷神超级电混进阶为“更聪明”的雷神AI电混2.0。

丰田把研发大权交给中国?这波合资反攻太狠了!6月12日广汽丰田科技日重磅发布。 #广汽丰田 #丰田汽车 #铂智3X #铂智7 #新能源车 #广丰打造华为MMT小米智能体 #广汽丰田将推出增程车型 #广汽丰田科技日

向往M8乾崑首批车主交付时刻,MPV可以乾崑到什么程度?