二季度的理想汽车赚翻了,但是美股却出乎意料地跌超8%,投资人到底在担心什么?

昨晚,理想汽车交出了一份人人为之艳羡的二季度答卷,无论是交付量、营收还是净利润,都可以说是爆发式增长,别说蔚来小鹏会眼红,就算特斯拉看了也要写个“服”字。

但是和财报数据截然相反的,是资本市场“绿光璀璨”的反应。友商眼中几乎是满分的答卷,投资者却给出了负分的评价。

所以,在这份满分答卷背后,到底隐藏着理想怎样的隐忧?

01

理想赚翻了,资本却不看好?

理想汽车二季度有多赚钱?简单来说,那就是比特斯拉还能赚。

作为衡量汽车业务健康水平的关键指标,毛利率是最有说服力的。截至二季度末,理想汽车毛利率已经连续两个月超越特斯拉。二季度21.8%的毛利率环比一季度上涨了1.4个百分点,相比特斯拉二季度18.2%的毛利率水平领先了3.6个百分点,相比一季度进一步拉开了差距。

眼下,理想的毛利率水平已经明显领先于比亚迪和特斯拉这两大新能源龙头。

从净利润来看,按照23.1亿元的净利润和86,533辆的季度交付量计算,理想二季度每卖一辆车就血赚2.6万辆!从去年四季度至今,理想已经连续三个月净利润为正,而且二季度环比增速达到147.4%。从目前的走势来看,理想汽车实现2023年全年盈利应该是没有疑问的。

相比一众友商顶着亏损卖车的局面,理想这幸福简直是难以想象。说它是最赚钱的新能源车企不为过。

此外,737.7亿元的现金储备更是让蔚来小鹏羡慕不已,相比一季度末650亿元增加了87.7亿元,环比增速进一步提升;粗略算下来,二季度李想每天一觉醒来,理想汽车账上就增加将近1亿元现金储备。理想目前的现金储备水平,约等于蔚来和小鹏一季度现金储备的总和。

看完理想喜人的二季度财报,再看8月8日的理想股价,就难免有些摸不着头脑。

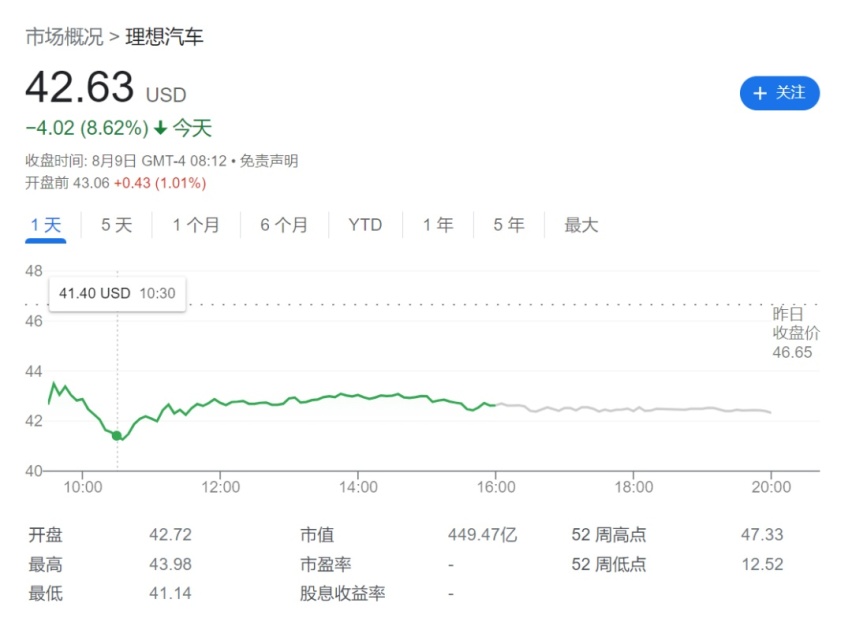

截至8月8日收盘,理想汽车美股跌了8.62%,截至8月9日收盘,理想汽车港股也跌了5.52%。面对这喜人的财务数据,投资者似乎并不满意。

一方面,理想汽车二季度多个关键指标同比高增长,一定程度上是基于去年同期疫情和产品换代带来的低基数。

其次,由于补能网络和销售网络扩张的需要,理想汽车第二季度的销售、一般及管理费用为23.1亿元,同比增加74.3%,环比增加40.4%。而且,今年年内理想汽车5C超级充电站要从37座扩张到300座,所以预计下半年三费支出将进一步增加。

而让投资者最为失望的因素,则不得不提产能和订单量的问题。

年初的时候,考虑到疫情后经济形势的问题,李想将原本36万辆的全年交付目标下调到了30万辆,这直接导致了汽车零部件供应跟不上订单,目前理想单周8000的产能完全供不上1万多的新增订单。李想明说了:本季度无解。

7月份34134辆的交付量,虽然同比增长227.5%,但环比增速却只有4.7%。

展望下半年,理想汽车给出了三季度交付量10.00万至10.30万辆的预期,算下来7月到9月每个月的交付数量也在3.4万辆左右,这意味着三季度理想月交付量的环比增长可能出现停滞。

资本市场投资的是企业未来的市场表现,从这样的三季度展望来看,理想汽车股价下滑是合情合理的。

02

野心很大,挑战更大

现阶段理想的成长无法让投资者满意,于是,李想掏出了更大的野心给你看。

但是,野心很大,挑战更大。

在昨晚的财报电话会上,李想放话了:有信心在2024年提前挑战奔驰、宝马、奥迪在中国区的销量,我们在2024年将努力成为中国市场销量第一的豪华品牌。

对于李想这番话,网上质疑声颇多。有人说“理想不是豪华品牌”,有人说“碰瓷第一名倒是真的”。

咱们暂且不讨论理想是不是豪华品牌,单就销量来说,理想要在一年半以内反超BBA并不容易。

2022年BBA中销量第一名的宝马在华年销量为79.2万辆,半年40万辆销量就已经比理想全年30万辆的目标要高出33%。理想要想反超这个成绩,2024年月均交付量在6.6万辆以上,相当于当前月交付量水平的两倍。

要达成这样的目标,需要需求端和供应端双向发力。

供应端方面,理想的底气是有的。目前常州制造基地有两条产线,用于生产L7、L8、L9,单纯从整车产能来看,在双班制的基础下月产能最多可以达到5万台。北京顺义工厂也将在2023年内投产,所以整车月产能要达到6.6万辆并不难;至于供应链方面,以理想目前的品牌号召力来看,零部件保供6.6万辆挑战也不大。

难就难在需求端的销售网络扩张和市场下沉的工作。

截止7月理想已布局超过330家店,覆盖超过120个城市阶段;而宝马方面,截止2022年1月13日,宝马全中国(含港澳台)有632家4S店,是理想的两倍。

理想面临的挑战不只是门店数量的问题,更难的,是下沉市场接受度的问题。

李想表示,开店的方式、逻辑、还有用户群没有特别的奥秘,奔驰,宝马,奥迪这样的豪华品牌已经把应该下沉到什么级别的城市,应该开多少家店,已经验证的非常清楚了。

李想这话意思大概就是说,BBA门店开到哪,理想门店就会开到哪。但是一二三线城市还好说,可是到了四线以下城市,理想是否能实现和BBA同等的认知度和接受度,就不好说了。

除了销量扩张,纯电产品的成长是理想汽车第二重挑战。

今年年底,售价50万以上的首款纯电车型MEGA就要发布了,李想说,有信心MEGA会成为50万以上销量第一的产品,不分能源形式,不分车身形式。

现阶段,起售价在50万以上销量最高的车型是宝马X5,月均销量7388辆,而起售价在50万以上销量最高的纯电车型极氪009,月均销量只有1680辆左右。

理想MEGA凭什么能打破极氪009 的天花板,还要直接逆袭宝马X5?是靠5C超快充技术、超大空间,还是如法炮制的冰箱彩电?现阶段无论是从理想自身还是市场整体来参照,都是没有成功先例的。

除了MEGA外,2024年理想还计划推出另外三款纯电车型和一款增程车型,这意味着,2024年纯电产品将会成为理想的核心业务。转变往往伴随着挑战,此前理想从理想ONE向L系列的切换过程,曾面临过销量崩盘的阶段。2024年从增程切换到增程+纯电,虽然有机会带来新的增量,但是如果布局不及预期,也有可能为刚刚好转财务状况带来不利影响。

不少人认为,理想的强势考的是增程动力,纯电强才是真的强。所以说,在这个新能源市场里,理想现在只是半程领先,高销量高毛利高利润的局面到了纯电时代,到了80万辆规模,是不是还能持续发展,仍需静观其变。

最近,你拿到高温津贴了吗?这几天,北方多地发布高温预警,局地一度超过40℃,不仅人受不了,车也有点难扛。趁着温度高,有媒体拿零跑C01、日产N7、小鹏MONA M03做了个暴晒、降温测试挺有意思,值得跟还没看过的朋友们再说一说,所以今儿咱先简单回顾下这次测试,再聊聊夏季安全用车小......

沃尔沃:「种」下安全感,「长」出生命力

最新消息,腾势Z9GT车主暨全球代言人赵心童官宣!

太平洋汽车最新发布的政府采购榜单显示:2023至2025年,每4辆新采购的新能源公务车中,就有1辆是比亚迪,平均占比达28.02%。

地库偶遇电动车的“充电宝”,什么充电车位!停哪儿都是充电车位~

重庆人引以为傲的“拓儿车”已成历史,国产汽车引领出行变革

【E汽车】新款比亚迪e9实车曝光,采用大尺寸“龙颜”格栅

斯诺克世界冠军赵心童成为腾势Z9GT车主暨全球代言人

零跑B01开启预售,直面小鹏MONA M03,竟全方位领先?

强强联合共绘世界级新能源汽车高端产业链 宁德时代电池在问界超级工厂投产

择纯电SUV让我真的好纠结,想要一款好开空间大,又能智驾的纯电SUV。到最后还是选择跟红旗天工05同源的天工06。

2025年6月30日,腾势汽车宣布亚洲首位斯诺克世界锦标赛冠军赵心童先生正式成为腾势Z9GT车主暨全球代言人。腾势销售事业部总经理赵长江在深圳比亚迪全球总部将腾势Z9GT车钥匙正式交付给赵心童先生。

6月30日,宁德时代携手问界汽车举办宁德时代电池在问界超级工厂投产仪式,作为宁德时代在渝首个生产基地,该项目标志着成渝双城经济圈新能源产业链协同发展迈出重要一步。重庆市、四川省广安市有关负责人,赛力斯集团董事长(创始人)张兴海,宁德时代董事长兼CEO曾毓群及相关负责人一同出席,共......

2025年6月26日18:00,长城汽车“Hi4 Talk嗨聊会”第二期如约而至。本期由知名汽车博主说车的阿飞主持,继续对话长城汽车CTO吴会肖与长城汽车技术中心副总经理王超,围绕Hi4-T与Hi4-Z两大技术展开深度沟通。

【陕西汽车在线 讯】6月30日,比亚迪西安工厂内,随着一辆比亚迪海鸥缓缓驶出总装线,海鸥100万目标正式达成

“热爱100℃ 第四代博越L入画山河行·博越启新程

一边讲安全,一边刹车失灵,“最安全品牌”也召回?

从来不是爽文男主,雷军的逆风翻盘之路

小米汽车的诞生,犹如汽车圈闯进了一条“鲶鱼”,逐渐改变了市场的固有格局。

东风日产N7累计交付突破10000台,同步开启首次OTA